A partir de la incorporación del artículo 5-A al Código Fiscal de la Federación (C.F.F) en el año 2020, se facultó a la autoridad fiscal en el contexto del ejercicio de sus facultades de comprobación, para presumir que los actos jurídicos del contribuyente carecen de razón de negocios. Conforme al párrafo cuarto de dicho precepto, tal presunción relativa, en tanto que admite prueba en contrario, operará cuando el Beneficio Económico

Cuantificable Razonablemente Esperado (BERE) sea menor al beneficio fiscal. El segundo de los componentes de la presuntiva de la falta de razón de negocios a saber el beneficio fiscal se encuentra definido en el quinto párrafo del propio artículo 5-A cómo sigue:

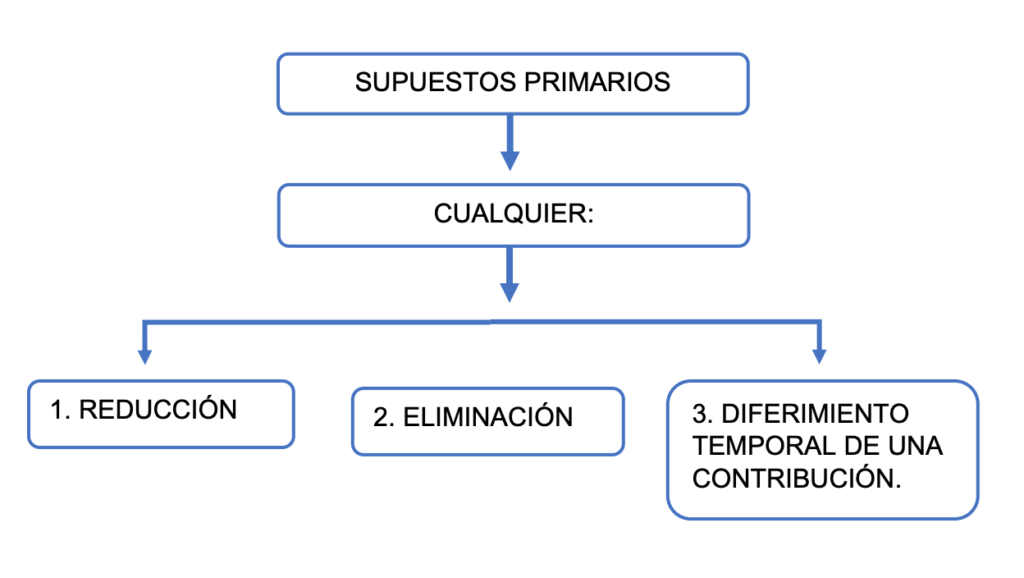

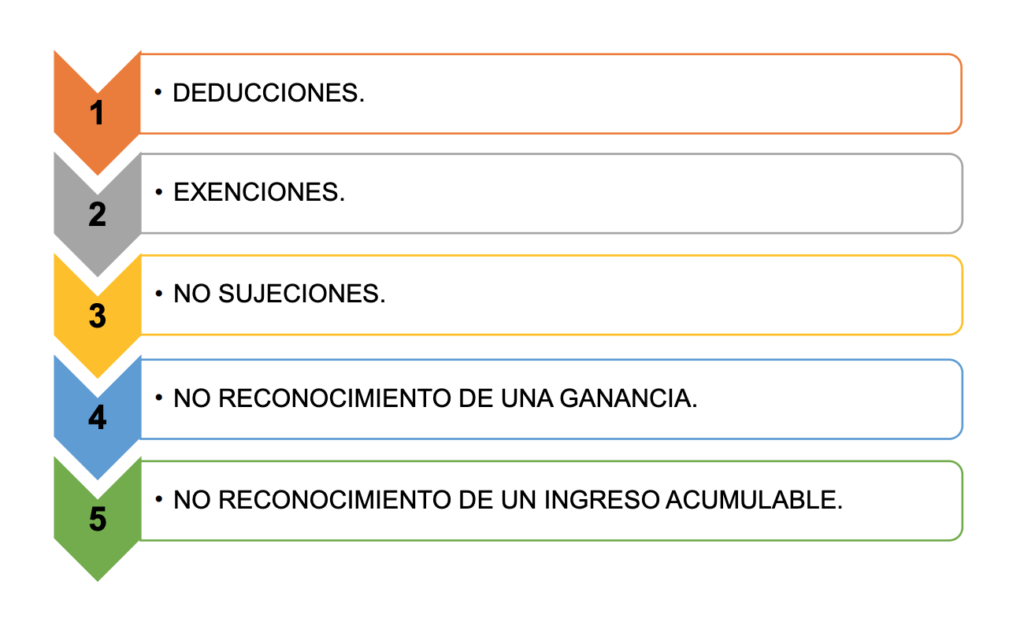

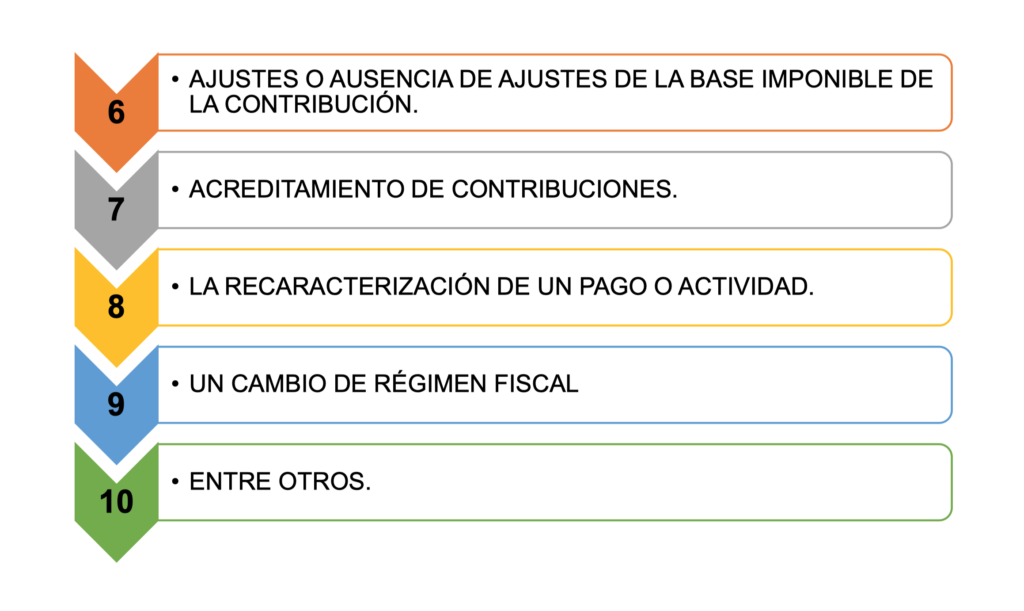

“Se consideran beneficios fiscales cualquier reducción, eliminación o diferimiento temporal de una contribución. Esto incluye los alcanzados a través de deducciones, exenciones, no sujeciones, no reconocimiento de una ganancia o ingreso acumulable, ajustes o ausencia de ajustes de la base imponible de la contribución, el acreditamiento de contribuciones, la recaracterización de un pago o actividad, un cambio de régimen fiscal, entre otros”.

Estructuralmente dicho concepto contempla tres supuestos primarios y diez ejemplos de operatividad de dichos supuestos.

DIEZ EJEMPLOS, ESTO INCLUYE LOS ALCANZADOS A TRAVÉS DE:

Como claves de comprensión en cuanto al alcance del concepto de beneficio fiscal, tenemos el primer segmento del preinserto párrafo quinto, que presupone la producción de un hecho generador o lo que es igual, la causación de un tributo, al poner énfasis como eje central en los tres supuestos primarios, es decir, la reducción, eliminación o diferimiento temporal de una contribución, y ello, tendrá que ser vinculado con el principio de causación o devengo del tributo previsto en el primer párrafo del Artículo 6, del C.F.F., que a la letra preceptúa lo siguiente:

“Las contribuciones se causan conforme se realizan las situaciones jurídicas o de hecho, previstas en las leyes fiscales vigentes durante el lapso en que ocurran”.

La perspectiva de qué el Beneficio Fiscal presupone la causación, se confirma a partir de los diez ejemplos de operatividad, señalados con la propia norma, ya que implican modalizaciones de la causación del tributo.

Ahora bien, la trascendencia del concepto de beneficio fiscal, no solo implica su funcionalidad como uno de los dos elementos centrales de la presuntiva de falta o carencia de Razón de Negocios, sino que también constituye uno de los elementos cruciales para la definición de los esquemas reportables, tal y como se deriva de lo

3 previsto por el Artículo 199, párrafos primero, segundo, tercero, cuarto y quinto, del C.F.F,

“Se considera un esquema reportable, cualquiera que genere o pueda generar, directa o indirectamente, la obtención de un beneficio fiscal en México y tenga alguna de las siguientes características:

(…)

Para efectos de este Capítulo, se considera esquema, cualquier plan, proyecto, propuesta, asesoría, instrucción o recomendación externada de forma expresa o tácita con el objeto de materializar una serie de actos jurídicos. No se considera un esquema, la realización de un trámite ante la autoridad o la defensa del contribuyente en controversias fiscales

Se entiende por esquemas reportables generalizados, aquéllos que buscan comercializarse de manera masiva a todo tipo de contribuyentes o a un grupo específico de ellos, y aunque requieran mínima o nula adaptación para adecuarse a las circunstancias específicas del contribuyente, la forma de obtener el beneficio fiscal sea la misma. Se entiende por esquemas reportables personalizados, aquéllos que se diseñan, comercializan, organizan, implementan o administran para adaptarse a las circunstancias particulares de un contribuyente específico.

El Servicio de Administración Tributaria emitirá reglas de carácter general para la aplicación de los anteriores párrafos. La Secretaría de Hacienda y Crédito Público mediante acuerdo secretarial emitirá los parámetros sobre montos mínimos respecto de los cuales no se aplicará lo dispuesto en este Capítulo.

Para efectos de este Capítulo, se considera beneficio fiscal el valor monetario derivado de cualquiera de los supuestos señalados en el quinto párrafo del artículo 5o-A de este Código”

(Énfasis añadido)

Por su parte, el CONSIDERANDO (parrafo séptimo, parte final) y el artículo ÚNICO del ACUERDO por el que se determinan los montos mínimos respecto de los cuales no se aplicará lo dispuesto en el Capítulo Único del Título Sexto del Código Fiscal de la Federación, denominado De la Revelación de Esquemas Reportables. Publicado en el Diario Oficial de la Federación el 02 de febrero del 2021, establecen lo siguiente:

“… En ese sentido, el beneficio fiscal de un esquema reportable que se traduce en el valor monetario de cualquiera de los supuestos mencionados, debe considerar el beneficio total del esquema, es decir, el monto agregado del beneficio fiscal obtenido o que se espere obtener en México por cualquiera de los contribuyentes involucrados en el esquema reportable, independientemente del ejercicio en que se obtenga o se espere obtener;

(…)

ACUERDO

ÚNICO. No serán aplicables las disposiciones previstas en el Capítulo Único del Título Sexto del Código Fiscal de la Federación, denominado “De la Revelación de Esquemas Reportables“, a los asesores fiscales o contribuyentes respecto de los esquemas reportables a que se refieren las fracciones II a XIV del artículo 199 del Código Fiscal de la Federación, siempre que se trate de esquemas reportables personalizados, Y EL MONTO AGREGADO del beneficio fiscal obtenido o que se espere obtener en México, NO EXCEDA DE 100 MILLONES DE PESOS”.

Cuando exista más de un esquema reportable de los previstos en las fracciones I a XIV del artículo 199 del Código Fiscal de la Federación que involucre o espere involucrar a un mismo contribuyente, implementado o que se pretenda implementar en al menos un ejercicio fiscal en común, y siempre que se trate de esquemas reportables personalizados, para determinar la cantidad de 100 millones de pesos prevista en el párrafo anterior, se deberá considerar el monto agregado del beneficio fiscal obtenido o que se espere obtener en México a través de la totalidad de los esquemas reportables personalizados mencionados.

A su vez, el artículo 197, párrafos primero y séptimo del C.F.F, señalan que:

“Los asesores fiscales se encuentran obligados a revelar los esquemas reportables generalizados y personalizados a que se refiere este Capítulo al Servicio de Administración Tributaria”.

(…)

En caso que un esquema genere beneficios fiscales en México pero no sea reportable de conformidad con el artículo 199 de este Código o exista un impedimento legal para su revelación por parte del asesor fiscal, éste deberá expedir una constancia, en los términos de las disposiciones generales que para tal efecto expida el Servicio de Administración Tributaria, al contribuyente en la que justifique y motive las razones por las cuales lo considere no reportable o exista un impedimento para revelar, misma que se deberá entregar dentro de los cinco días siguientes al día en que se ponga a disposición del contribuyente el esquema reportable o se realice el primer hecho o acto jurídico que forme parte del esquema, lo que suceda primero. La revelación de esquemas reportables de conformidad con este Capítulo no constituirá una violación a la obligación de guardar un secreto conocido al amparo de alguna profesión”.

CONCLUSIONES:

Cómo hemos visto a lo largo de este análisis, el concepto de Beneficio Fiscal, previsto en el Artículo 5-A, párrafo quinto del C.F.F., resulta fundamental, tanto para posibilitar a la autoridad fiscal federal, la aplicación de la facultad de determinación presuntiva, en su modalidad de recaracterización, que le permite imputar la falta o ausencia de Razón de Negocios, a partir de su contraste con el BERE, asi como definir la existencia de un esquema reportable, siempre que se trate de alguno de los tipificados en las fracciones de la I a la XIV del artículo 199 del CFF, o cómo un simple esquema (A.197 párrafo séptimo del mismo ordenamiento), y de su excluyente, a saber el umbral de esquemas reportables.

Dr. Gustavo Amezcua Gutiérrez

Coordinador de la Comisión de Derecho Tributario, INCAM Occidente.

abogados@amezcuaalvarez.com